作者:华甫

编辑:史玉龙

来源:互联网那些事

洋品牌掀起的羽绒服内卷愈演愈烈。

我国羽绒服市场进入成熟期,出现“消费升级”与“追求物美价廉”的分层加剧现象。

与之对比,波司登从多元发展泥潭走出,45年的老品牌在获得新生后,似乎再次陷入宿命轮回。

先说市场,根据天眼查数据,我国目前现存羽绒制品相关企业4.99万家。

2019年新增1.11万家,同比增长51.17%。2020年新增5451家,同比减少50.69%。2021年前10月,新增2948家,同比减少64.89%,企业增速放缓,逐渐步入成熟。

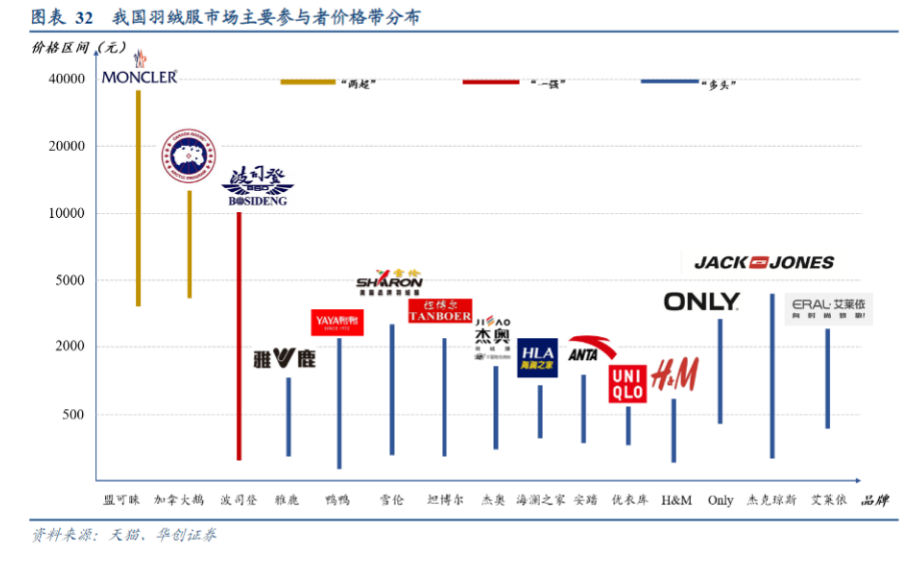

就定价上看,羽绒服品牌们面对分化市场相应给出新的定位,华创证券的“羽绒服市场品牌价格分布”图中可以看到,目前各品牌都在新业态下找到自己的“舒适区”。

2000元以下品牌众多厮杀惨烈,5000元以上的则被“加拿大鹅”和“Moncler”垄断。

唯有“波司登”既要又要,下至199元的羽绒夹克,上至14900元线上销量为0的“登峰2.0”,做到全价位覆盖。

但在这“迷惑”定价的背后,折射出的是波司登四季化服装转型彻底失败之后,回归羽绒服主业后的又一次迷茫。

如果说以前的波司登是不知道自己该“卖什么”,那么如今的波司登则是不知道羽绒服“卖多少钱”。

为什么价格上探的波司登难出爆款?“二次创业”的波司登的增长中隐忧是什么?本文分别从羽绒服市场的“高端”和“大众”两端分析波司登所处的困境。

01

波司登的“高端之困”

11月6日,波司登官宣肖战为品牌代言人,同款羽绒服上架后1秒售罄。

随后,推出由Burberry前设计师打造的最高定价6690元的风衣羽绒服、万元羽绒服......一度“垂死”的波司登,似乎开始复活了。

波司登的起死回生,也正是中国羽绒服市场之痛。

从羽绒服的消费从城市层级来看,已经打破了“高线城市高消费、低线城市低消费”的刻板印象,也就是说,高线城市不乏追求平价款的人群,而低线城市也不乏买“大鹅”的人。

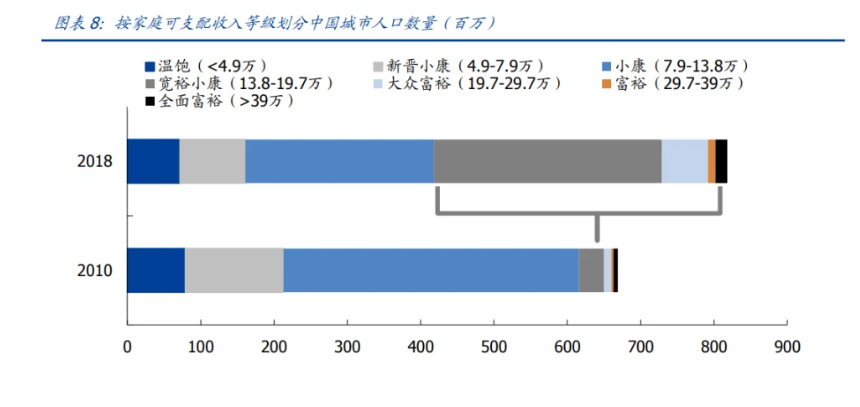

据麦肯锡数据,2018 年我国生活水平在宽裕小康及以上(家庭可支配收入在 13.8 万以上)的城市人口共计 400 万人占比 49%(较2010年8%大幅增长)。

其中,低线城市的中产化趋势更快,前三四线城市中,中产人群数量占比达到34%以上, 2010-2018年低线城市中产人群数量CAGR达到38%,明显较同期一二线城市增速23%更快。

与此同时,在高线城市,追求性价比的羽绒服消费群体的规模也不容小觑。

由于成本原因,大众品牌相对来说难以在高线城市购物中心立足,消费者的这部分需求或更多的通过电商渠道去实现。

在2020/2021财年,波司登包括广告和宣传费用、使用权资产折旧费、或有租金以及销售雇员开支等内容的分销开支约为48.07亿元,同比增加了12.4%,在总收入中占比为35.6%,开支不可谓不大。

在成本压力增加的情况下,反观波司登的地区销售的重心偏向,可能会进一步推高开支。

波司登副总裁朱高峰表示,“公司将采取‘开大店、关小店’的方式,逐步提高公司直营比例。”“未来店铺数量会以个位数缓慢增长,并主要集中在一二线城市。”

波司登这种与趋势背离的网点布局策略,使得波司登的库存积压问题开始显露,2020/2021财年,波司登的羽绒服,从原材料入库开始,到生产直到最后的销售为止,所经历的天数为175天。

同时,波司登想走高端化,多少还受到加拿大鹅和Moncler的启发,在2015年这两个品牌以高端化形象进入内地市场。

分别在2014年和2017 年热度超越波司登,掀起了一轮冬季时尚热潮,售价万元,直接把羽绒服上升到奢侈品范畴,打开了国内羽绒服的市场认知和价格天花板。

但如今他们的日子兴许没有以前好过了,就如同如今的“星巴克”所谓的“咖啡文化”与其用的通货咖啡豆一样尴尬。

就在11月26日,一则“加拿大鹅处罚决定书简直是羽绒服购买指南”的话题登上了微博热搜。

“国家企业信用信息公示系统”显示,高端羽绒服品牌“加拿大鹅”关联公司“希计上海商贸有限公司”新增行政处罚。

而处罚的事由为,利用广告对羽绒服进行虚假宣传,欺骗和误导消费者,并且除以45万元的罚款。

“加拿大鹅”声称,自己所卖的羽绒服均含有“Hutterite羽绒”,并且说这是“优良”且“最”为保暖的加拿大羽绒。

然而事实上,在同一标准下其绒毛的保暖性能与产地、气候无关。

2017年8月,中国羽协曾对来自中国、法国、匈牙利和波兰的13个绒样进行了一次羽绒质量检测。

结果显示,来自亚热带吴川,蓬松度约22.1cm的灰鸭绒夺得头筹。跟如此高蓬松度的灰鸭绒比起来,蓬松度为20.8cm的波兰白鹅绒也不免有些黯然失色。

而在波司登的“登峰2.0”羽绒服的宣传页上,我们也能看到其类似“加拿大鹅”这样,碰瓷产地的宣传手法。

同时,有关波司登的投诉也不在少数,据黑猫投诉平台数据,目前已有近200条该品牌投诉信息,存在产品质量与过度营销等问题。

无论是波司登或是其他羽绒服品牌,提价并不代表着高端。

从利润的角度来说,品牌都希望在价格和销量的负相关关系中找到最大值,但就目前波司登的营收上看,这个最大值波司登可能还没找到。

根据2020/2021财年上半年业绩披露,公司在今年4月—9月实现营业收入46.61亿元,同比仅增长5.1%。

而在去年同期,这一数字为28.8%,要知道在据2018年,波司登品牌羽绒服已经全面提价,涨幅20%-30%,其中高端产品提价幅度达到30%以上。

一边是涨价攀高,一边是营收增速放缓,波司登再一次陷入了两难境地,既要又要谈何容易?

当大众品牌的定位深入老用户心智,价格的上涨又使得存量用户不适应,而低价产品又需要存在,而且销量较好,就与重金打造品牌高端感形成了割裂感。

02

空有高端,没有爆款

“高端”“顶流代言”“制造话题”……这些都是波司登走过黑暗时间的自救。

2013年至2017年的4年间,在内部由于实施品牌化、四季化、国际化战略,波司登成本不断攀升,外部有加拿大鹅、Moncler等洋品牌冲击。

内外交困之下,波司登连续4年间净利润下跌。2016年,股价甚至一度跌至0.14港元。

高端奢侈品品牌羽绒服的走红,让黑暗中波司登找到一线希望。波司登开始变贵、变高端。

从电商平台的销量来看,消费者似乎并不买账。

单价万元以上羽绒服只有个位数的成交,甚至是0成交。即使明星代言的同款6000元左右的风衣,也只有100个销量,这实在称不上爆款。

羽绒服行业的消费升级明显,消费者更注重品质化、个性化的中高端产品,羽绒服均价上涨并非不可接受。

价格并非制约成为爆款的因素,这一点从加拿大鹅等火遍社交圈可以看出来。

波司登不能出圈走红的底层问题也很简单,源于缺少产品的附加值。

羽绒服本身作为季节性产品,消费频次不高,保暖属性之下,如何占领消费者的心智,这一点打法各不相同。

加拿大鹅走的是政界名流带货,同理的还有刘昊然等带火的中戏羽绒服,北面靠明星私服出圈,这一点上波司登请个明星代言是解决不了的。

毕竟明星代言和明星私服推荐,是两回事。

从爆款的流行原因来看,明星及政商名人的私服穿搭对年轻人购买意愿影响较大,服装背后的社交、价值认同等附加属性,是受到年轻消费者追捧的重要原因。

据《Z世代消费力白皮书》调查显示,满足“社交、人设、悦己”的需求是Z世代青年的消费动机。

当然,高端化是羽绒服品牌走向高客单价中必要的一端,但也仍然需要平价羽绒服来满足广泛的市场需求。

值得注意的是,成本段的压力和多品牌激烈竞争格局,让品牌们只能固守着产品的某一极。

千元档位以下的市场中,品牌要么只有保暖的实用性,款式少、更新慢、设计缺位,不被年轻人喜欢,要么主打时尚款式,缺乏足够的保暖能力与功能研发设计。

消费者不仅要顶着通胀压力,还只能在羽绒服的卖点中做出唯一选择。

根据前瞻产业研究院数据显示,2014年至2019年,我国羽绒服平均单价由452.6元涨到596元,CAGR(复合年均增长率)为5.66%。

那么波司登的平价产品能确立保暖性、时尚性与品牌认知度兼容的格局吗?

这一方面要求波司登必须具备更先进的生产技术,另一方面也对其供应链和营销能力提出了更高的要求。

在2017年多元化、四季化战略失效之后,波司登以4场发布会重新回归。

接连发布了设计师联名系列新品,合作的3位国际设计师分别是前LV设计师、Ralph Lauren前设计总监和山本耀司的学生,并且波司登成为了唯一登上米兰时装周的中国品牌,得到一众明星助阵。

但在这一系列年轻潮流化设计的背后是大笔投入的设计费用。

在波司登在线销售收入中,单价超过1800元的销售收入占比达到31.8%,同比提升4.3个百分点,最新产品“风衣羽绒服”一上市便直接拉到6000元以上的价格档位,引得众网友调侃“高攀不起”。

不仅如此,波司登为了进一步提高在用户心中的专业性感知,模仿加拿大鹅打出“南北极科考”,为自己背书。

在专业化的故事里,波司登与加拿大鹅拥有共通之处。

成立于1957年的加拿大鹅原名雪鹅(Snow Goose),初期是一家为加拿大安大略省警察制作巡查员羊毛马甲、雨衣和雪地服的平民厂家,只为“工装”,而不是“极地装”,而且和“大鹅”一样,波司登在最早也是靠代工起家。

但在真正“户外装备党”的圈子里,往往最先选择的可能不是“加拿大鹅”或“波司登”。

除了设计和专业性上的问题,波司登的困境与其LOGO的演变相似。

既要守住中老群体的消费需求,这些需求支撑着波司登销量成绩,又想用时尚化来抓住更多年轻消费者。

波司登品牌LOGO的变化极大,抛去了以前所有的元素,只保留文字,很符合国际大牌LOGO变化的大趋势。

但LOGO上仍然保留的“畅销全球72国”口号,怎么看都有点老套且底气不足,那事实上波司登的海外业务表现如何呢?

早在2017年,波司登英国旗舰店也是海外唯一一家旗舰店低调谢幕,但这也给国内的年轻人提供了“国际化”品牌形象的话题。

2019财年(2020年3月31日公布)披露的数据中,波司登品牌羽绒服收入95.1亿人民币,而在羽绒服收入中又分为自营(零售)和批发,其中自营(零售)为56.283亿,国内自营零售网络总收入为48.66亿。

由此可见,波司登高达86.4%的收入依旧来自中国内地。

展望未来,无论是存量市场,还是增量市场,中国羽绒服市场依然存在上探空间。

根据《2020年中国羽绒服市场分析报告》显示,预计到2022年,中国羽绒服行业市场规模将达到1622亿元。

高端还是平价,在专业度、设计、营销之外,波司登得好好的把自己盘子理一理。

至少得认清大趋势再想好怎么走。