作者:程度 编辑:王方玉

来源:巨潮商业评论(ID:tide-biz)

在过去一段时间里,发生了一件足以载入中国商业史册的事件——海底捞疫情期间扩张的失败。

站在掌舵人张勇的角度,这个计划本是完美无缺的:上万训练有素的精兵强将,上市后充裕的现金,疫情发生后单体火锅店大量退出,强大的品牌效应足以吸引疫情之后的热闹人群。

但最终海底捞的算盘完全落空,股价大跌,刚开的店也要关掉一大批。

另外一家明星餐饮公司海伦司(HK:09869),也在上市后走上了疯狂扩张的道路。据官网最新资料,截至2021年12月8日,海伦司的开业门店数量已经达到为724家,2021年新增门店数量达到373家,较去年翻了一倍还多。

海伦司股价表现(自上市至今)

当然我们不会预设它会步海底捞的后尘,因为这家受到年轻人喜爱的小酒馆,与火锅店这样的传统生意还是有很大的区别和不同。

小酒馆的供应链更加简单,产品大多属于标品,小酒馆不需要复杂的服务人员培训,可以通过外包和降低标准等方式减少成本,甚至于小酒馆可以开在不那么繁华的地段,以降低门店成本。

最重要的是,小酒馆面向的是一群具备较强消费能力和消费意愿的年轻人。按照查理·芒格的理论,这属于“在有鱼的地方钓鱼”。

海伦司方面曾经明确表示,要将上市募集到资金中的约70%用于扩张酒馆,到2023年实现酒馆数量全国布局超两千家。

这意味着海伦司将彻底成为小酒馆这个行业的“话事人”,在丰富的餐饮业态里独辟蹊径并且真实地做大了——虽然是否能真的获得预期中的盈利,还有待持续观察。

资本市场对海伦司的扩张战略显得颇为矛盾。在纳入港股通名单的前后,其股价大幅反弹40%左右,而同一时期整个港股市场跌得愁云惨淡。但整体上看,又一直没有突破上市期间的高价,上市即巅峰的风险隐隐出现了。

01

不惧疫情疯狂扩张

基于种种原因,很难估算出海伦司这种新业态扩张的边界究竟在哪里。

根据机构弗若斯特沙利文的数据,2018年至2020年,海伦司连续3年成为中国最大的线下连锁小酒馆。但在海伦司赴港之前,资本市场对这家突然冒出来的酒馆连锁企业还并不太熟悉。海伦司对自身的定位是“做年轻人的社交空间”。从招股书中也能看出,年轻群体、性价比、社交空间是其关键词。因此有评价认为其将蜜雪冰城和星巴克的优势做了有机结合。和一般意义上的酒吧、KTV和夜店不同,海伦司没有电音和舞池,也没有超高的卡座消费,有顾客将其形容为“没有蹦迪和演出的夜店”。窄门餐饮数据显示,全国门店数量超过50家的品牌,除了海伦斯,还包括贰麻酒馆、胡桃里、酒分之一实验室和Perry’s等。但这些连锁酒馆普遍定位中高端,人均消费在百元以上,在客单价、客群上与海伦司有着显著差距。因此,海伦司这种新的定位和业态以前几乎是找不到对手的,海伦司因此也必须部分承担对年轻群体消费者进行“入门教育”的功能。正是基于以上诸多原因,也很难估算出海伦司这种新业态扩张的边界究竟在哪里。国信证券将海伦司对标日本的经济型居酒屋,从商区、人口/GDP角度测算其门店空间上限约2700-3000家。但中国的居酒屋文化和消费习惯远不如日本那么兴盛,不可同日而语,因而存在不确定性。海伦司对于其未来的市场空间似乎信心满满。在招股书中,其提出宏伟计划,要在接下来三年里平均每年新增门店六百家,且坚持不做加盟店。 官网公开数据显示,截至2021年12月8日,海伦司2021年新增门店数量达到373家。这个数字相比2020年已经翻了一倍还多,相当于一年时间内再造了一个海伦司。这已经是海伦司在疫情影响之下,收缩战线的结果。且海伦司的管理层在上周召开的2022年发展会议上,又大幅上调了明年的开店计划数量,从630家上调至900家。从产品品类、消费者定位、单店盈利模型来看,海伦司与海底捞都有着较为显著的差异。

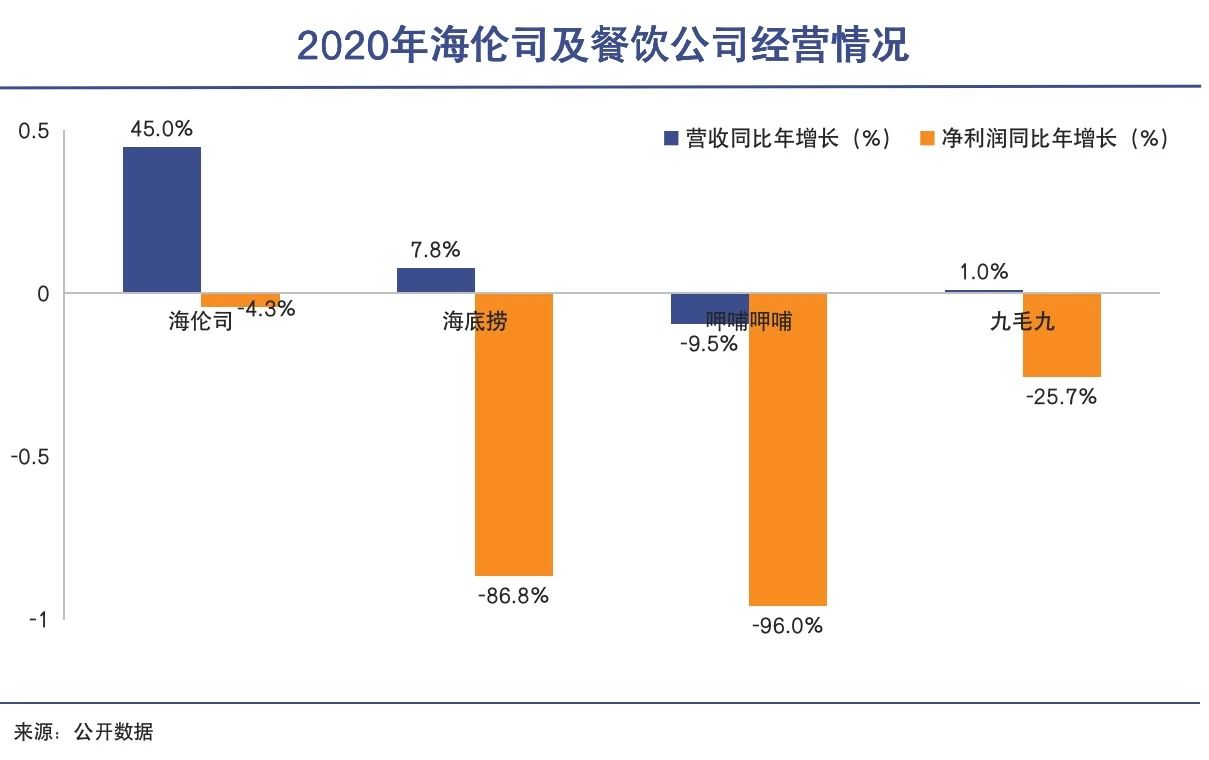

一年时间内门店数量翻一倍且坚持纯自营模式,这样的扩张速度相比未上市的创业公司如喜茶也是不遑多让。如按管理层计划明年再开店900家,海伦司的门店数量还将继续翻倍,这是名副其实的指数级增长。但有了海底捞逆市扩张失败的经验在前,不少投资者也对于海伦司在疫情期间大举扩张的效果存疑。从股价表现上看,尽管海伦司股价在近期大幅反弹,但仍未回到上市首日的高点,投资者偏悲观的预期隐现。在大手笔开店的情况下,海伦司今年上半年收入同比增长了近303.6%,达到了8.68亿元,但新店开业一般都会有业绩爬坡期,利润会缓慢释放。因此,其半年报净利润首次出现亏损,亏损金额为0.25亿元。那么海伦司会不会重蹈海底捞的覆辙,批量开店又再关店,最终被“打回原形”?巨潮认为,从产品品类、消费者定位、单店盈利模型来看,海伦司与海底捞都有着较为显著的差异。从产品品类上来看,酒和咖啡类似,具备一定成瘾性,其主要卖的是社交场景和有口味粘性的产品,相比火锅是更长久的生意,消费者更不容易产生厌倦。从产品的定位来看,一杯啤酒10元、有着“酒馆界的蜜雪冰城”之称的海伦司,整体定位要比海底捞更加下沉和亲民。因而更加符合当下消费下沉的趋势。公开数据显示,截至2020年末,海伦司在中国共开店351家,其中一线56家,二线200家,三线94家,二三线城市的门店数量反而最多。其在一线城市的日均销售额为8500元,也低于二线(日均11400元)和三线(日均10900元)。从单店的盈利模型来看,海伦司的盈利模型也堪称优秀,每家新增直营酒馆的盈亏平衡期在3个月左右,与海底捞基本一致。且在2020年疫情影响及密集开店的情况下,仍然保持了盈利。能够实现快速的盈亏平衡,背后的原因也是多方面的,包括选址避开昂贵商圈,靠近大学城,租金成本低;将大量员工进行外包降低员工成本;自有饮品销售比重较高,从而保障了较高的毛利等等。此外,目前海伦司的开业门店数量为724家,而海底捞在大面积关店之后的门店数量仍大于1000家,因此仅从单纯的数量上来看,海伦司暂时也没有碰到规模的天花板。以上这些因素都使其有别于海底捞的优势所在,因此截至目前海伦司暂时尚未出现大规模的关店潮。不过疫情原因导致利润受损、快速的开店可能造成分流以及消费习惯影响其扩张边界等,对于海伦司都是无法绕过的问题。一个品牌的势能总是有限的,在追求高增长和市值的同时,也需要警惕利润和现金流能否跟得上,在增长的速度和质量之间保持平衡。03

年轻人,是海伦司最大的倚仗

在尚未被完全印证的商业模式道路上,一切成功与问题都有可能发生。

从创业到上市,再到携资本之力迅猛扩张,海伦司身上一直都清晰地贴着年轻人消费的标签。

相比之下,海底捞已经不再具备这种年轻化的品牌调性。早期的发展过程中,海底捞是餐饮领域的一个“潮牌”,代表着餐饮行业的发展方向,“一起吃海底捞”也一度被年轻人视为重要的社交活动。但在遭遇疫情黑天鹅之后,这家曾经走在城市生活前沿的餐饮机构,似乎忽然间失去了魔力,其调性滑落速度之快让观察者瞠目结舌。随之出现的是,资本市场对其的态度也发生了剧烈扭转,从按照行业空间规模估值的状态,迅速恢复到传统的按照盈利能力、市盈率进行估值,不到一年的时间里累计跌幅近80%。评论界大多数将海底捞所面对的困境归结为大规模扩张——这也是海伦司所热衷和正在推进的事情,因此产生对海伦司经营情况的担忧也合情合理。但如果仔细对比两家公司,还是会看到很多不一样之处:首先,小酒馆生意与火锅店不同,渗透率更低,竞争对手也更少,因此扩张所遇到的阻力更多来自消费习惯的培育,海伦司的重要策略是特定酒品低价;其次,小酒馆的目标受众清晰明确,就是以年轻人为主(特别是90后),这些群体对价格的敏感度相对较低。目前通过较低的酒价培育消费习惯之后,通过特定产品的涨价可以提升利润水平;以及,相比海底捞,酒馆是一个社交关系更直接的场所。如海伦司所做的,尽可能摒弃一切增加成本的服务,仅以酒+社交,就已经足够成为服务年轻人的产品。相比之下,海底捞要维系这个“火锅社交关系”,要满足多种前提条件:季节、菜品、供应链、服务等等,是一个非常高难度的经营模式。商业模式的优劣是投资者在选择投资方向时非常重要的考虑。从这个层面上看,海伦司的成本更低但社交属性、粘性都更强,且用户群体更具吸引力,这些都是其与海底捞的不同之处。因此,倚仗年轻人社交关系的海伦司,能够在一定程度上享受了资本的支持与优待。只是,其扩张的道路仍然布满荆棘,大规模的投入就是赤裸的下注。在尚未被完全印证的商业模式道路上,一切成功与问题都有可能发生